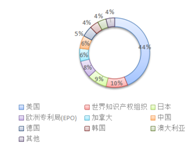

【编者按】 本期信息速递基于德温特专利数据库,对高性能碳纤维技术进行专利计量和可视化分析。通过对全球专利权人的分析,结合重点机构产业调研,识别碳纤维领域国内外重要申请人,分析我国全产业链的现状及问题。尽管中国为持有碳纤维领域专利数量最多的国家,但我国专利申请集中度低,缺乏巨头企业,我国产品与国外先进企业产品存在代差。目前,我国已经在全产业链初步形成了产学研用的发展模式。为发展我国高性能碳纤维产业,应对国外产业封锁的局面,提出以下建议:1.制定产业扶持政策,应对国外垄断封锁。2.全国资源联动共享,联合研发与制造主体,逐步完善产学研用发展模式。3.以航空航天需求为牵引,打造高端应用为主的碳纤维全产业链发展模式。4.提高专利质量,积极获取海外专利保护,为创新成果保驾护航。

一、概述

(一)碳纤维概述

高端新材料的研究是高端制造业发展的基础,有助于带动高端制造业全产业链的发展,新材料作为引导性新兴产业正成为未来经济社会发展的重要力量。根据国家的政策要求及定位,我国制造业应集中发力于高端制造业,着重突破关键共性技术,打造全产业链的发展模式。而碳纤维正是这样一种广泛应用于高端制造业的基础共性产品。

碳纤维是一种含碳量在95%以上的高强度、高模量纤维的新型纤维材料。碳纤维比重不足钢的四分之一,强度却是钢的7到10倍,具有重量轻、强度高、耐腐蚀的特点,在国防军工和民用方面都是重要材料,适用于高端制造业[1] 。然而日本和美国长期垄断碳纤维技术,对我国进行技术封锁,使得我国碳纤维发展之路十分坎坷。本文通过对德温特数据库检索得到的碳纤维产业链相关专利进行解读,结合对国内碳纤维产业链重点企业调研所获取的数据进行分析,对我国的碳纤维产业发展现状进行梳理,总结碳纤维产业目前存在的问题,并提出发展建议。

(二)数据来源

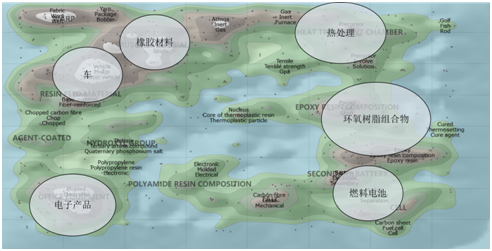

数据来源以德温特数据库为主Incopat数据库为辅,检索要素如表1所示,获取相关数据后进行数据清洗和去噪,共得到相关专利109091项。将检索得到的数据进行有针对性的分析和解读,运用德温特的theme scape专利地图对筛选后的特定专利进行统计分析,研判产业链分布及所关注的技术热点。

表 1 碳纤维检索说明表

数据来源 | ■Derwent ■Incopat |

检索范围 | ■中国■美国■日本■英国■德国■法国■瑞士■韩国■俄罗斯(含前苏联)■印度 ■EPO ■WIPO ■台湾 ■欧洲其他国家 |

检索时间 | 至2019-08 |

相关分类号 | D01F9/00;B29C70/00;C08K7/00;C08J5/00;C08K3/00;C04B35/00;B32B5/00;B32B27/00; C08K9/00; |

关键词 | 碳纤维;炭纤维;碳素纤维;“CARBON FIBER”;“CARBON FIBRE” |

去噪结果 | 共检索到相关专利109091项。 |

二、国外碳纤维产业链发展现状

(一)日本在产业链上游形成垄断,积极拓展全球市场

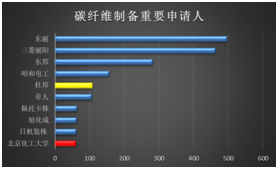

日本是全球最大的碳纤维生产国,日本碳纤维产业发展最早,产业化方面如表2所示,目前日本三大巨头,即日本东丽(Toray)、东邦(Toho)和三菱丽阳(Mitsubishi Rayon)的碳纤维产量约占全球70%-80%,在世界范围内处于市场垄断地位。从专利数据上分析,碳纤维全球专利申请量排名前20的专利权人中前七位均来自日本(图1),其中,东丽公司以2738件专利申请量居于世界首位。结合前期产业研究,2018年4月,专利申请量排名第三的东邦公司和申请量排名第四的帝人公司合并,日本碳纤维产业的行业垄断进一步增强。从产业上,东丽公司生产的碳纤维,无论品质、产量还是品种均居世界前列。

日本已经形成了较为完备的全产业链的发展模式,以东丽公司为例,东丽公司申请专利所涉及的技术领域已经覆盖了全产业链(图2),产业链上游碳纤维制备方面,重点申请了热处理相关的专利,产业链中游碳纤维复合材料方面,重点申请了环氧树脂组合物、碳纤维增强树脂基复合材料相关专利,产业链下游碳纤维应用领域方面,在汽车、橡胶轮胎重点布局了相关专利。碳纤维技术的突破带动了日本高端制造业的发展,日本国内应用领域发展形成了以丰田、本田等汽车应用领域为代表的高端制造业。其中,丰田公司以494项专利位居全球碳纤维申请量的第七位,申请专利涵盖了高压气瓶、燃料电池和碳纤维复合材料车门等技术领域,足见其对碳纤维材料的重视程度。然而,东丽公司的碳纤维业务真正扭亏为盈却是依靠欧美公司快速发展的航空航天制造业需求。东丽公司积极拓展海外市场,尤其是为波音、空客等欧美飞机制造商供应了大量碳纤维产品,包括波音737的次承力部件、波音777飞机的主承力部件、波音787、空客A320主承力部件、超大型客机A380等。2018年,东丽收购了TenCate先进复合材料控股公司以期占领小飞机市场。

表 2 :2011-2018年国外主要PAN基碳纤维企业生产能力统计(来源:企业调研)

2011-2018年国外主要PAN基碳纤维企业生产能力统计(kt/a) | |||||||||

序号 | 企业 | 2011年 | 2012年 | 2013年 | 2014年 | 2015年 | 2016年 | 2017年 | 2018年 |

1 | 东丽集团 | 17.6 | 17.6 | 20.8 | 23.3 | 26.8 | 27.5 | 28.9 | 30 |

2 | 东邦特纳克斯集团 | 13.5 | 13.9 | 13.9 | 13.9 | 13.9 | 13.9 | 13.9 | 13.9 |

3 | 三菱丽阳集团 | 7.4 | 7.4 | 7.4 | 7.4 | 7.4 | 7.4 | 7.4 | 7.4 |

4 | 台塑集团 | 8.75 | 8.75 | 8.75 | 8.75 | 8.75 | 8.75 | 8.75 | 8.75 |

5 | 美国赫氏公司 | 5.5 | 7.25 | 7.25 | 7.25 | 7.25 | 7.25 | 7.25 | 7.25 |

6 | 美国氰特公司 | 3 | 3 | 4 | 4 | 4 | 4 | 4 | 4 |

8 | 土耳其Aksa公司 | 1.5 | 3.5 | 4 | 4 | 4 | 4 | 4 | 4 |

7 | 印度Kemrock | 0.4 | 2 | 2.5 | 4 | 4 | 4 | 4 | 4 |

9 | 韩国晓星 | 0.25 | 0.25 | 2 | 2 | 4 | 4 | 4 | 4 |

10 | 其他 | 0.5 | 2 | 2 | 3.5 | 3.5 | 3.5 | 3.5 | 3.5 |

图 1 碳纤维全球专利申请量前20申请人

图 2 东丽公司碳纤维专利地图

(二)美国以航空航天需求牵引,带动产业链中游大力创新

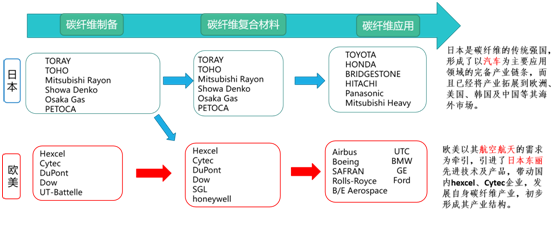

美国通过与日本达成同盟关系进行合作,发展建立碳纤维在高端制造业领域的应用技术,进而带动整个碳纤维产业链的发展。在产业链下游应用端,欧美将碳纤维重点应用定位在航空航天等高端制造业,依托波音、空客等欧美航空航天企业,以高端需求为牵引,由日本东丽等碳纤维巨头公司提供碳纤维,带动美国的预浸料生产厂家赫氏(Hexcel)和氰特(Cytec)公司生产碳纤维复合材料,促进欧美本土产业链中上游发展。

在欧美产业链发展模式的引导下,在产业链中游,美国赫氏和氰特已成为全球碳纤维复合材料领域的佼佼者。结合专利数据及产业调研数据整理出美国和日本的碳纤维产业链构成如图3。

图 3 国外碳纤维产业链

三、我国碳纤维产业链发展现状

(一)我国碳纤维产业链发展面临问题

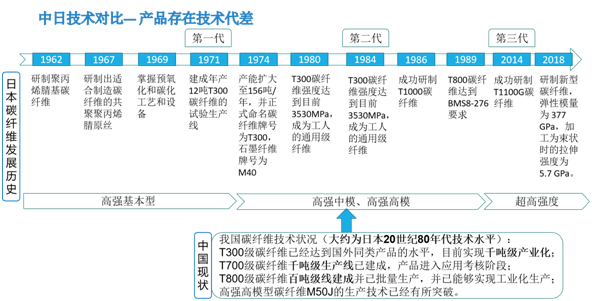

根据专利数据和产业数据的调研分析,我国已突破了一系列关键技术,并在碳纤维工程化及产业化方面取得了积极进展,积累了一定经验。我国现有16家开工企业,其中8家产能在千吨以上,典型企业包括江苏恒神、威海拓展、中复神鹰等。然而,我国与日本等传统碳纤维强国在技术上仍然存在较大差距,技术及产业化水平只约相当于日本20世纪80年代的发展程度(图4)。

图 4 中日碳纤维产业对比图

根据对国内碳纤维产业链重点企业及高校的调研分析,我国碳纤维产业发展模式存在以下问题:

1.国外封锁严

日本在产业链上游碳纤维制备领域具有绝对的优势,欧美以航空航天需求为牵引,依托日本东丽的碳纤维材料,着力发展碳纤维复合材料研究,根据飞机等飞行器的要求设计制造针对高端制造业应用领域的碳纤维复合材料,带动了美国赫氏、氰特等企业的快速发展,在产业链中游碳纤维复合材料领域实现了自主创新。然而,在碳纤维产业方面,日本和美国对我国采取了封锁策略,甚至采用产业手段对我国内产业进行打压。每当国内碳纤维技术或产业取得重要成就时,日本就通过产品降价以打压国内企业,造成国内创新成果难以取得产业上的应用,破坏国内技术及产业链良性发展的循环,造成国内碳纤维产业发展举步维艰,甚至曾出现与国外碳纤维技术差距逐渐拉大的情况。

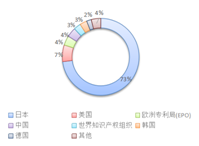

2.企业巨头少

从专利数据上分析,哈尔滨工业大学、中国石油化工股份有限公司和东华大学为国内申请碳纤维专利最多的单位,单个申请人申请量最多为268件,还不及日本东丽公司的十分之一。虽然在专利申请总量上,我国已经超过日本和美国成为碳纤维领域专利量最多的国家,但与国外相比,我国专利申请集中度低,尚缺乏能够与国外相抗衡的巨头企业。

3.实际产量低

从产能上,以国际上最为通用的聚丙烯腈(PAN)基碳纤维为例,我国碳纤维理论产能呈现出逐年上升的态势,但从绝对数量上看,我国大陆PAN基碳纤维生产能力只有日本东丽公司一家公司的一半左右,如表3所示。此外,我国碳纤维产业还存在着产能多产量少的实际问题,在产业链中上游,我国已经初步具备了碳纤维生产能力,但是存在现有产能无法充分释放的问题。国际上的产能释放率平均达到65%,东丽有时能达到70%,但是我们的产能释放率才29%,由此造成我国国内实际产量和国外差距进一步增大,这反应出我国碳纤维产业链各环节衔接有待完善的产业现状。目前,我国碳纤维进口数量维持高位,2018年进口量达3477吨,同比增长13.1%。

表 3 :2011-2018年中国PAN基碳纤维生产能力统计(来源:中国化学纤维工业协会)

2011-2018年中国PAN基碳纤维生产能力统计 | ||

年份 | 产能(kt/a) | 同比增长(%) |

2011年 | 6.65 | - |

2012年 | 7.65 | 15.04% |

2013年 | 11.15 | 45.75% |

2014年 | 13.15 | 17.94% |

2015年 | 13.15 | 0.00% |

2016年 | 14.06 | 6.92% |

2017年 | 15.14 | 7.68% |

2018年 | 16.59 | 9.58% |

4.专利质量低

在碳纤维专利数量上,我国已跃居全球首位,说明我国碳纤维行业在关键领域取得了一定的突破,另一方面,这和我国近年来大力发展知识产权政策密不可分。但对于关键技术的专利保护策略而言,我国产业的专利质量还有待提高,与日本和美国的专利布局模式还存在一定差距。以各国专利布局情况为例,美国碳纤维领域海外布局专利高达其总申请量的56%,日本海外布局申请也达到了27%,并且日本巨头公司已在华布局了大量碳纤维专利,东丽一家公司就在我国布局了106件碳纤维相关专利。而我国的海外申请数量仅占总申请量的1%,远低于美国和日本(图5)。另一方面,我国技术人员专利维权意识仍然有待提高,在美国波音公司与北京化工大学的联合申请中,美国波音公司对2017年申请的两项专利均提出了国际申请(表4),足见其对我国研究成果的重视。但是北京化工大学仅对该项技术在中国申请的专利具有专利权,而在海外申请的专利文件中明确指出了专利权仅属于波音公司,从而排除了我国申请人在该项技术的海外权利。

(a)中国 (b)日本 (c)美国

图 5 各国专利布局情况

表 4 :波音与北京化工大学的共同申请列表

申请号 | 专利名称 | 申请日 | 同族专利 | 中国申请人海外权利 |

CN106807425A | 废弃碳纤维树脂基复合材料热解催化剂及回收碳纤维方法 | 20170401 | AU2018243576A1 CA3023187A1 EP3433339A1 WO2018183847A1 | 无 |

CN106957451A | 一种从废弃碳纤维树脂基复合材料中回收碳纤维的方法 | 20170401 | WO2018183838A1 | 无 |

CN109651635A | 一种回收碳纤维预浸料的制备方法 | 20181109 | 暂无 |

(二)我国碳纤维产业链发展现状

我国已经初步形成了国产碳纤维合作研发、集约攻关的机制和局面,相继突破了基本型(T300级)碳纤维工程化及应用技术和高强型(T700级)碳纤维工程化关键技术,开展了高强中模型(T800级)碳纤维的工程化攻关,正在进行地面考核验证,开展了高模/高强高模系列碳纤维研发,部分品种具备小批量试制能力。目前,我国碳纤维及其复合材料产业的上游原材料与配套材料、碳纤维研制及生产、复合材料研制与应用等产业链布局较为分散,尚未形成规模产业和明显的产业聚集区。从目前的技术基础和发展水平看,国内的京津冀、长三角、珠三角、环渤海和东北碳谷、华中六大地区初步形成了一定的产业基础和产业生态,并呈现出较好的发展势头。

1. 产业链上游——全国资源联动促进产业共同发展

碳纤维制备处于产业链上游,全球重要申请人依然以传统碳纤维强国日本为主,中国碳纤维制备领域重要申请人包括北京化工大学、中国石油化工股份有限公司、东华大学、中国科学院山西煤炭化学研究所、威海拓展纤维有限公司等。其中北京化工大学和中国石油化工有限公司为北京市申请人,位列国内碳纤维制备专利申请前两位,申请了大量聚丙烯腈原丝制备、纺丝原液聚合和界面改性的相关专利。

北京化工大学申请的专利数量跻身全球前十(图 6),北京化工大学与威海拓展有限公司有四项共同专利申请,说明在碳纤维制造领域,大学和企业已经初步建立起了产学研的合作模式。其中,北京化工大学、威海拓展纤维有限公司、航天材料及工艺研究所和北京卫星制造厂有限公司合作开发了M55J项目,并于2018年5月进行了技术验收,标志着国产M55J级高强高模碳纤维材料,实现了从工艺到装备的完全国产化制备[2] 。

图 6 碳纤维制备领域重要申请人

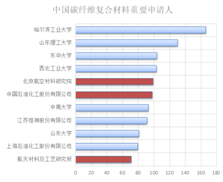

2. 产业链中下游——航空航天领域牵引碳纤维高端化

在碳纤维产业链中下游,航空航天领域对高性能碳纤维的需求量最为突出,北京地区具有较为集中的航空航天领域研发力量。产业链中游复合材料方面,北京地区专利申请量前三名分别为北京航空材料研究院、中国石油化工股份有限公司和航天材料及工艺研究所,2010年由中航工业基础院、北京市政府、北京航空材料研究院、北京航空制造工程研究所共同出资成立了中航复合材料有限责任公司,其继承了北京航空材料研究院碳纤维技术的研究基础,成为我国碳纤维复合材料研发的重要力量。

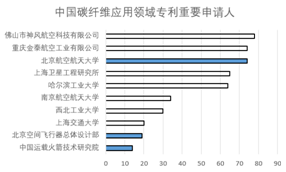

产业链下游碳纤维应用领域北京专利申请量前三位分别为北京航空航天大学、北京空间飞行器总体设计部以及中国运载火箭技术研究院,均为航空航天领域的重要单位。由此可见,在碳纤维应用领域,我国已经具有一定的航空航天应用研究基础,而航空航天属于高端制造业,与我国的政策支撑方向相符合。欧美也正是通过在航空航天领域大力发展碳纤维带动其产业链发展,可以预见,随着我国大飞机等飞行器研发项目的逐渐深入,必将带动碳纤维在高端制造业具有更为广阔的发展前景。

图 7 碳纤维产业链中下游重要申请人

四、发展建议

(一)制定产业扶持政策,应对国外垄断封锁

碳纤维技术在国外发展已经较为成熟,以日本企业为代表有针对性的进行产品降价以打压我国碳纤维技术发展,使得我国的创新技术在形成产品并进一步产业化的道路上举步维艰。以T300级碳纤维为例,当我国碳纤维企业实现T300级碳纤维国产化时,以日本为首的国外碳纤维企业恶意降价倾销,降价比例高达50%。与此相对应的是,当时我国碳纤维产业正处于初步发展阶段,与国外相比产品成本高,稳定性差,面对国外的产品竞争力明显不足,使得产生的创新成果难以形成产业化应用,从而阻断了我国碳纤维产业的发展。建议我国出台相关政策,以应对处于国外垄断状态下的高端制造业关键技术对我国的封锁,保护我国创新成果,促进科研项目的产业化,保障包括碳纤维在内的高端制造业关键技术产业链健康发展。

(二)全国资源联动共享,产学研用协调发展

北京市聚集了大量碳纤维研发团队,尤其是航空航天等高端制造业应用研发力量。然而很多高端制造业产业链上游仍难以避免生产制造过程中废气污水所带来的环境污染,这与北京市发展政策存在一定矛盾。为了能够持续推进碳纤维产业化进程,建议发挥北京市已有的产学研用基础,将北京化工大学与山东威海拓展纤维有限公司所形成的合作模式进一步发展完善,纳入更多的京内外创新主体,如江苏恒神股份有限公司、中复神鹰碳纤维有限公司等,充分协调京内研发优势与京外生产制造优势。一方面,京内高校、企业的研发团队具有较为深厚的研发优势,掌握国内先进的关键技术,可为京外企业提供最新的科研成果,促进京外企业产品的产业化。另一方面,京外企业具有生产制造优势,产品制备局限小,引入京内的先进技术能够充分释放京外企业产能,对科研成果进行实地验证。进一步地,京外企业产品投入市场应用催生出新的市场需求,能够反作用于京内创新主体的科学研究,使得科研与生产有效结合,互相促进,从而形成产业发展良性循环,进一步提高产品成熟度,降低产品成本,逐步打破国外封锁。

(三)航空航天需求牵引,打通全链条产业发展

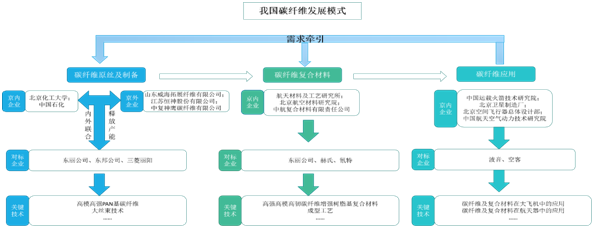

日本通过美国航空航天需求扩展其碳纤维海外市场,实现扭亏为盈。而欧美也借此机会,引进日本东丽碳纤维产业链上游产品,发展产业中游产品碳纤维复合材料,为波音、空客等公司碳纤维应用端提供服务,在全球碳纤维产业链中取得一席之地。根据对北京市专利和产业的大数据分析,北京市碳纤维中下游领域创新主体在航空航天领域较为集中,如复合材料领域包括航天材料及工艺研究所、北京航空材料研究院、中航复合材料有限责任公司等,应用端包括中国运载火箭技术研究院、北京卫星制造厂、北京空间飞行器总体设计部、中国航天空气动力技术研究院等。航空航天高端制造业为我国大力发展的高端制造业,国产大飞机崛起驱动碳纤维作为航空核心材料发展进入快车道。可以预测,我国在航空航天领域碳纤维应用趋势将会持续增加,可参考日本和美国的碳纤维发展模式,以产业链下游航空航天高端应用需求为牵引,带动上游制备、中游复合材料,整合国内产业链各单位优势,打通碳纤维全产业链,实现共同发展(图 8)。

图 8 我国碳纤维发展模式

(四)专利质量有待加强,需积极获取海外权利

在碳纤维领域专利数量上,我国已经跃居全球首位。但专利分析的多个维度显示,我国专利质量仍然存在问题,尤其是在海外专利权的获取上存在显著差距。一方面,我国海外专利布局少,碳纤维领域海外布局专利仅占总申请量的1%。另一方面,在我国创新主体与国外合作研发的项目中,对于知识产权的权利范围,尤其是创新成果的海外专利权,需要积极争取,尽量获取有利地位。

(航天科工基地 李一鸣、马曙辉、焦文慧、廉晓敏供稿)

本文仅代表研究基地专家观点,未经许可,不得转载。

[1]丁刚强. 工业机器人冲压自动化联线的技术集成与应用[J]. 装备制造技术, 2019, 289(01):175-178.

[2]佚名. 碳纤维及其复合材料领域[J]. 玻璃钢/复合材料, 2017(9):107-107.